Um tempo atrás, assisti a uma live no Instagram, com a Luiza Trajano, presidente do Conselho administrativo da Magazine Luiza (MGLU3), participando como entrevistada.

Ela atribuiu o sucesso do negócio da família ao rigoroso controle do fluxo de caixa da empresa e a “não misturar, jamais, fluxo de caixa pessoal com o da empresa”.

Segundo ela, “dinheiro da empresa é sagrado”, o empresário deve definir um salário e se contentar com ele, sem retiradas do caixa da firma.

A fala dela vem ao encontro do que escrevi há algum tempo, sobre as minhas percepções em relação a este comportamento danoso aos negócios, sobretudo aos negócios em fase de maturação na comunidade brasileira no Japão.

Mais especificamente a partir dos 6 últimos parágrafos; confira:

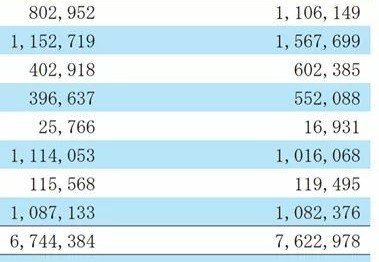

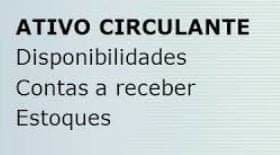

Capital de giro é o mesmo que ativo circulante, um dos itens do balanço patrimonial de uma empresa.

O ativo circulante é composto, basicamente, por ‘disponibilidades’, ‘contas a receber’ e ‘estoques’ – nesta ordem.

No subitem ‘disponibilidades’ encontram-se os registros da quantidade de dinheiro em caixa, em banco e em aplicações financeiras de curto prazo que uma empresa tem disponível; daí o nome ‘disponibilidades’.

Os subitens ‘contas a receber’ e ‘estoques’ não exigem explicações, são de fácil entendimento.

A ordem desses itens dentro do ativo circulante tem sua razão: começa pelo que dá para ser convertido em dinheiro em caixa rapidamente; por isso ‘disponibilidades’ vêm primeiro e ‘estoques’ por último.

Mensurar o ativo circulante (capital de giro) é de grande importância para saber se uma empresa tem capacidade de fazer frente às obrigações de curto prazo, com fornecedores, credores, funcionários, impostos e encargos.

Se você tem um comércio e quase 100% do capital de giro que você precisa ter para manter seu negócio operando ainda está em ‘estoques’, que necessitarão ser convertidos em dinheiro para honrar compromissos, você tem um grande problema.

Isto indica que você não está fazendo caixa, equivalente de caixa e aplicações (disponibilidades) para fazer frente às obrigações de curto prazo, ficando refém do giro do estoque.

Assim, seu capital de giro é muito dependente de estoques, o que pode, mais cedo ou mais tarde, trazer riscos de liquidez – ter dificuldade para honrar compromissos – e até insolvência – você ter de fechar as portas.

E se a maior parte da entrada de capital advinda da venda de mercadoria em estoque for como ‘contas a receber’ (fiado, vendas no cartão de crédito cujo recebimento não é imediato), e não à vista, o resultado dessa conversão de estoque em capital não imediato pode desestabilizar o operacional do negócio.

➡️ Mesmo em comércios com faturamento relativamente alto, nessa questão de capital de giro muito dependente de giro do estoque, o que falta, na maioria das vezes, é uma boa gestão da receita gerada pelo negócio e uma rigorosa compreensão de que lucro (resultado das receitas e despesas) NÃO é PRO LABORE, NÃO é salário do empresário!

Lucro deve ser retido e reinvestido no próprio negócio, visando a maturação do mesmo.

O fluxo de dinheiro entrando no negócio, muitas vezes, leva ao errôneo hábito de “fluxo de retirada diária” para atender as demandas do comerciante e sua família.

Na maioria dos casos, essas retiradas não são devidamente registradas e contabilizadas, fazendo com que, no final das contas, o empresário não saiba para onde a receita gerada está indo; o que entra de faturamento, não tem apuração de lucro, nem retenção do mesmo, tampouco geração de caixa para compor as ‘disponibilidades’ e fazer frente às obrigações.

Daí o comerciante fica refém do giro do estoque para gerar caixa e, ao mesmo tempo, fica pressionado, afobado; e o negócio, independente do ramo, acaba se resumindo a simplesmente trocar “6 por meia-dúzia” para poder se manter.

Tenho observado muito isto, nas minhas conversas com comerciantes da comunidade.

(Marcelo Sávio)